Economie

Sortir des dogmatismes : reconstruire une vision de la politique budgétaire

22.08.2024

À travers ses politiques publiques, l’État joue un rôle économique de premier plan et pas seulement dans les domaines sectoriels. Ainsi, la politique budgétaire, lorsqu’on l’évalue à partir de ses effets économiques réels, et non du fétichisme moral contre la dette, garde une grande efficacité. Les preuves empiriques font voler en éclat bien des lois économiques présentées comme immuables par l’économie orthodoxe. Il est même possible de proposer une piste pragmatique de reconstruction de la politique budgétaire dans un sens keynésien.

La politique budgétaire, au sens de l’utilisation active du déficit de l’État en soutien du plein-emploi, est la grande malaimée des politiques publiques. Elle pâtit du puritanisme moral entourant la dette, de la prééminence du paradigme néoclassique en économie et de sa constitutionnalisation juridique dans le Pacte de stabilité et de croissance européen. Son utilité n’est concédée que dans des situations économiques extrêmes, comme celle que nous traversons actuellement, et de manière très temporaire. Le désamour qui l’entoure est aisément perceptible dans la vitesse avec laquelle, même dans les circonstances actuelles, les discours d’austérité refleurissent. Pourtant, l’urgence des défis sociaux et écologiques réclame de reconstruire la politique budgétaire, d’autant plus dans un moment d’inefficacité de la politique monétaire à proximité du taux d’intérêt zéro.

Deux paradigmes budgétaires

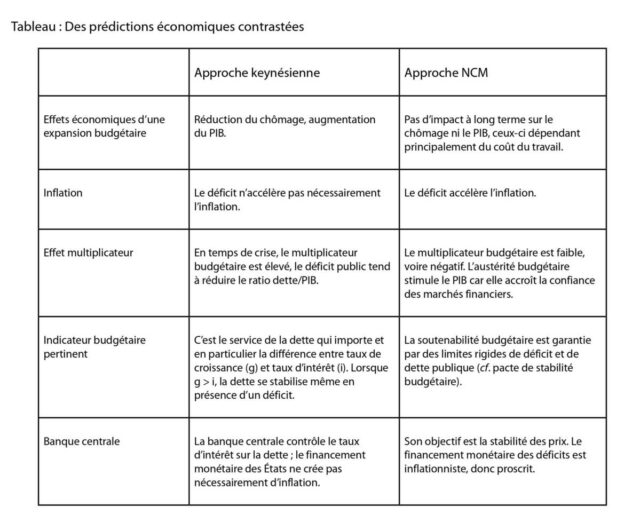

Le débat sur la politique budgétaire est structuré par une opposition tranchée entre les paradigmes keynésien et néoclassique. Ces paradigmes se succèdent au cours du XXe siècle et cette alternance invite en elle-même à se méfier des pensées uniques en matière budgétaire. Le paradigme keynésien domine les décennies d’après-guerre, avant d’être destitué à la fin des années 1970 par divers avatars de la théorie néoclassique, principalement le monétarisme de Milton Friedman et la nouvelle macroéconomie classique de Robert Lucas. Aujourd’hui, l’approche néoclassique prend la forme du « nouveau consensus macroéconomique » (NCM) qui constitue le socle théorique de la gouvernance budgétaire européenne1. Le paradigme néoclassique fait de l’équilibre budgétaire la cible à atteindre en permanence par la politique budgétaire. Le budget de l’État est pensé sur le modèle du budget des ménages et des entreprises, c’est-à-dire soumis à une contrainte rigide d’équilibre des recettes et des dépenses. Cette vision occulte la spécificité de l’État, tant du point de vue de ses moyens d’action (création monétaire, contrôle du taux d’intérêt, monopole de l’impôt…) que des conséquences de ses décisions budgétaires sur la conjoncture économique. La vision néoclassique vide la politique budgétaire de son rôle macroéconomique. Les marchés étant capables de s’auto-réguler, la politique budgétaire est soit inutile car sans effets économiques à long terme, soit néfaste car elle crée de l’inflation ou induit une perte de confiance des marchés en augmentant la dette publique.

Le paradigme néoclassique fait de l’équilibre budgétaire la cible à atteindre en permanence.

L’approche keynésienne prend le contrepied de cette approche en recentrant la politique budgétaire sur le plein-emploi. Elle ne néglige pas les déficits et la dette, mais les pense dans un cadre macroéconomique2. Contrairement à celles des acteurs privés, les décisions budgétaires de l’État doivent tenir compte du « paradoxe de l’épargne ». Lorsque les ménages et les entreprises épargnent, la décision de l’État de faire de même est contre-productive. Tout le monde épargnant en même temps, le PIB chute, ce qui fait chuter les recettes de l’État, et croître son déficit3. Le paradoxe de l’épargne révèle que l’État doit penser son action dans un cadre macroéconomique en compensant par son déficit budgétaire le manque de consommation et d’investissement des autres acteurs économiques. C’est ici qu’intervient une autre notion keynésienne, celle de multiplicateur budgétaire. Elle désigne le fait qu’une hausse des dépenses publiques implique une hausse plus élevée du PIB (ou l’inverse en cas de baisses des dépenses publiques). Typiquement durant les crises, le multiplicateur est élevé, ce qui signifie que le déficit public accroît plus que proportionnellement le PIB et se résorbe automatiquement. Dans de telles périodes, c’est donc la décision de réduire les dépenses publiques qui est irresponsable du point de vue de la soutenabilité budgétaire. Le paradigme keynésien refuse de faire du niveau de la dette (en % du PIB) l’indicateur pertinent de la soutenabilité budgétaire. C’est l’écart entre le taux de croissance et le taux d’intérêt qui détermine s’il y a une menace ou non pour la soutenabilité budgétaire, pas le niveau de la dette. Si le taux d’intérêt est maintenu en-dessous du taux de croissance, l’État peut se permettre un certain niveau de déficit tout en stabilisant sa dette. Le contrôle du taux d’intérêt est donc crucial pour donner de l’air à la politique budgétaire. Ce contrôle est toujours possible à condition que la banque centrale joue son rôle de prêteur en dernier ressort, et empêche que des attaques spéculatives ne provoquent une envolée du taux d’intérêt4. Finalement, la soutenabilité budgétaire n’est pas obtenue par des règles juridiques d’équilibre budgétaire mais par une gestion souple et coopérative de la politique budgétaire et monétaire (soutien de la demande en période de sous-emploi, contrôle du taux d’intérêt par la banque centrale, ajustement du déficit en fonction du différentiel taux de croissance/taux d’intérêt)5.

Les enseignements des crises de 2010 et de 2020

La séquence historique 2010-2013 constitue un test grandeur nature de la validité empirique des paradigmes néoclassique et keynésien. Elle couvre la phase aigüe de la crise de la zone euro, commençant par la hausse incontrôlée des taux d’intérêt sur les dettes des États les plus fragiles et se terminant par le « quoi qu’il en coûte » de Mario Draghi (juillet 2012) et la baisse des taux d’intérêt. L’intervalle est marqué par une politique d’austérité dans la zone euro, particulièrement dans les pays administrés par la « troïka » comme la Grèce. Cette période signe l’échec cinglant des thèses néoclassiques et la validation des thèses keynésiennes. Premièrement, la théorie néoclassique de la « consolidation budgétaire expansive »6 vole en éclat. L’austérité, loin d’accroître le PIB, provoque une seconde récession de la zone euro (après celle de 2008-2009). Entre 2011 et 2013, le PIB de la zone euro chute au total de 5,5 et 8,4 points et de près de 20 points en Grèce7. Deuxièmement, la notion keynésienne des multiplicateurs budgétaires est validée. En 2013, deux économistes du FMI, O. Blanchard et D. Leigh, jettent un pavé dans la mare en reconnaissant que les multiplicateurs budgétaires calculés pour l’Europe en début de crise (2010) sont largement sous-estimés8. Cette erreur d’estimation par les instances officielles (FMI, Commission européenne…) a favorisé les discours politiques prétendant que l’austérité affecterait peu le PIB, voire l’augmenterait9. L’article de Blanchard et Leigh donne à penser qu’il fallait au contraire soutenir l’économie au moyen d’un déficit budgétaire, conformément à une vision keynésienne. Troisièmement, la crise de 2010-2013 confirme l’importance du rôle des banques centrales comme prêteur en dernier ressort des États. La phase aigüe de la crise se termine en grande partie grâce au « quoi qu’il en coûte » de Mario Draghi, soit l’engagement de la BCE d’acheter massivement sur les marchés financiers les obligations souveraines émises par les États. Même si la BCE ne se convertit pas pour autant à une vision keynésienne10, son action valide de fait la thèse keynésienne selon laquelle la soutenabilité budgétaire dépend du soutien de la banque centrale. Cette thèse est aussi confirmée par le timing de la descente aux enfers de la Grèce. Celle-ci ne débute pas en octobre 2009 au moment où l’ampleur du déficit grec est révélée mais en mai 2010 lorsque les marchés financiers se rendent compte que la BCE refuse d’assumer un rôle de prêteur en dernier ressort de la Grèce11.

La crise économique actuelle remet au centre du débat l’avenir de la gouvernance budgétaire européenne.

Pour l’heure, la réponse des dirigeants européens à la crise économique actuelle reconnaît aussi tacitement la pertinence de l’approche keynésienne. L’adoption d’un plan de relance européen et la suspension temporaire du pacte de stabilité budgétaire témoignent d’un retour à la réalité, loin des théories fumeuses de l’austérité expansive ou d’un seuil d’endettement au-delà duquel la croissance serait censée s’effondrer. Ce retour au réel sera de courte durée s’il ne s’accompagne pas d’une modification en profondeur de la gouvernance budgétaire européenne. Déjà la pression des déficits pousse les faucons de l’austérité à réclamer le retour à l’équilibre budgétaire et certains gouvernements, notamment le gouvernement fédéral, à s’imposer des efforts budgétaires.

Revoir en profondeur la vision budgétaire : une proposition pragmatique

La crise économique actuelle remet au centre du débat l’avenir de la gouvernance budgétaire européenne. De nombreux économistes formulent ces derniers mois des propositions pour rendre le cadre budgétaire européen plus keynésien. On peut les classer en deux camps. D’une part, une série de propositions visent à modifier les règles budgétaires européennes. L’introduction d’une règle d’or budgétaire en soutien des investissements publics, le relèvement des limites de déficit et de dette, sont entre autres avancés12. Une révision des règles européennes en vue d’y introduire des éléments keynésiens est nécessaire et souhaitable, mais nous considérons cette approche comme insuffisante. D’un côté, la révision des règles suppose un large accord des États membres, ce qui prend du temps et pourrait au final accoucher d’une souris. De l’autre, la rigidité de la gouvernance budgétaire ne s’explique pas seulement par ses règles, mais par ses mécanismes opérationnels, en particulier les modèles budgétaires. Certaines voix progressistes, proposant l’annulation des dettes publiques détenues par la BCE13, constituent le second camp. Cette solution apparaît plus radicale que la précédente, mais il s’agit en fait « d’une radicalité de façade »14. Elle tombe dans le même défaut que la vision européenne que nous dénonçons, c’est-à-dire la croyance selon laquelle la soutenabilité budgétaire dépend d’un niveau donné du ratio dette/PIB. Elle n’augmenterait en outre aucunement la marge de manœuvre de l’État, la dette détenue par les banques centrales étant sans incidence sur la capacité de l’État à financer ses dépenses. Enfin, politiquement, elle serait certainement rejetée, en particulier par l’Allemagne.

Modifier les modèles budgétaires ne nécessite pas de changements législatifs européens.

à contrecourant de ces propositions, nous suggérons une troisième voie. Un des obstacles principaux à une politique budgétaire keynésienne en zone euro réside dans les modèles budgétaires à partir desquels sont produites les estimations du solde budgétaire structurel. Ces modèles renforcent l’austérité budgétaire mais de manière masquée, puisque cette austérité semble justifiée par des estimations techniques. Ils conduisent à priver les gouvernements de marges de manœuvre légitimes, sans débat politique. Modifier les modèles budgétaires présente aussi un avantage pragmatique, cela ne nécessite pas de changements législatifs européens. C’est donc une solution pour accroître les marges de manœuvre budgétaire à court terme. Les gouvernements belges régionaux et fédéraux peuvent s’y atteler dès demain15.

Le modèle d’output gap et la fabrication du solde budgétaire structurel

Le solde budgétaire structurel est central au sein des règles budgétaires européennes depuis la révision de 2005 du Pacte de stabilité et de croissance. Il est utilisé pour juger la politique budgétaire d’un gouvernement. Il est jugé plus adéquat que le solde nominal16 parce qu’il permet de neutraliser l’impact de la conjoncture économique sur le budget. Une bonne conjoncture économique embellit spontanément les chiffres du budget sans que le gouvernement ait eu quelque chose à faire. En neutralisant la conjoncture, on pense donc pouvoir identifier le lien de causalité entre la gestion du gouvernement et la situation budgétaire. Si cette notion de solde structurel est politiquement attrayante, elle requiert des techniques de calculs complexes car le solde structurel, à la différence du solde nominal, n’est pas observable. Pour passer du solde nominal au solde structurel, on soustrait du premier une composante conjoncturelle. C’est cette dernière, inobservable, qui nécessite un modèle économique pour la calculer, le modèle d’output gap. L’output gap (en français : l’écart de production) est défini comme la différence entre le PIB réel (observé) et le PIB potentiel (inobservable) qui est censé représenter le PIB que l’économie devrait atteindre si toutes les capacités de production étaient normalement utilisées17. Lorsque le PIB réel est inférieur au PIB potentiel, l’économie fonctionne en-dessous de son potentiel et l’output gap est négatif. Ceci signifie que l’économie est en récession, que la part du déficit due à une mauvaise conjoncture économique (composante conjoncturelle) est élevée et que la part du déficit relevant de la responsabilité du gouvernement (composante structurelle) est faible.

Le modèle d’output gap s’avère incapable d’isoler l’impact de la conjoncture sur le budget de l’État.

La fiabilité du chiffre du déficit structurel dépend de la fiabilité du modèle d’output gap. Or, cette dernière est de plus en plus contestée, y compris au sein d’instances officielles18. Notre critique du modèle d’output gap porte sur trois principaux constats. Tout d’abord, l’estimation du déficit structurel repose sur des estimations en cascade de variables inobservables (output gap, PIB potentiel qui est lui-même calculé à partir du NAIRU19). On assiste à une véritable fabrication du solde structurel à partir d’un modèle économétrique et de techniques statistiques. Ce processus de fabrication, de par sa technicité, est opaque et peu compréhensible pour tout qui ne détient pas une certaine expertise économique. En ce sens, il participe à la technocratisation de nos démocraties. Ensuite, ce modèle prétend pouvoir estimer les paramètres structurels de l’économie (ces fameuses variables inobservables) indépendamment de ce qu’on observe dans l’économie réelle. En réalité, il n’en est rien. Les estimations de paramètres structurels sont contaminées par la valeur des paramètres réels (comme le PIB ou le taux de chômage). Cela rend les estimations du solde structurel procycliques : elles fluctuent en fonction du cycle économique.

Le modèle d’output gap s’avère donc incapable de faire ce pourquoi il a été construit, c’est-à-dire isoler l’impact de la conjoncture sur le budget de l’État. Loin de fournir une estimation fiable du solde budgétaire structurel, il conduit au contraire à des erreurs majeures de son estimation et fausse la politique budgétaire. Enfin, le modèle d’output gap repose sur des hypothèses théoriques qui conceptualisent le fonctionnement de l’économie. L’hypothèse de concurrence pure et parfaite ou une prétendue corrélation négative entre chômage et inflation constituent, avec d’autres, les fondements sur lesquels le modèle est construit. Or, ces hypothèses ne sont pas vérifiées dans la réalité. Elles sont loin d’être neutres mais reflètent la vision économique du paradigme néoclassique et plus particulièrement, du nouveau consensus macroéconomique. En acceptant ces modèles et les estimations de solde structurel qui en découlent, on adhère, sans s’en apercevoir, à leurs présupposés idéologiques. C’est donc aussi dans la technicité des modèles économétriques que se cachent les enjeux politiques.

De lourdes conséquences politiques

L’estimation de l’output gap conditionne lourdement les décisions budgétaires des gouvernements. En effet, l’ajustement budgétaire requis par les règles européennes dépend de sa valeur. Ainsi, plus l’output gap est négatif (déficit structurel faible), moins l’effort budgétaire requis est important. L’effort budgétaire requis augmente lorsque l’output gap se rapproche de zéro (voire devient positif). Or, le modèle d’output gap de la Commission européenne, parce qu’il est contaminé par des variables réelles et empreint d’une vision économique néoclassique, conduit systématiquement à sous-estimer l’output gap (et en cascade, à surestimer le déficit structurel) en période de récession. Il contraint les États, dont la Belgique, à des efforts budgétaires trop importants. Comme ces efforts budgétaires résultent d’erreurs techniques d’estimation, et pas, par exemple, d’une révision politiquement assumée de la trajectoire budgétaire, ils restent politiquement invisibles. C’est en ce sens que nous parlons d’austérité cachée, induite par les modèles économiques. Cette surestimation systématique du déficit structurel renforce le néolibéralisme puisqu’en plus de nous obliger à plus d’austérité, elle permet à la Commission européenne de nous imposer son agenda de réformes structurelles.

Notre article est une invitation à repolitiser le débat budgétaire jusque dans ses aspects techniques.

Des économistes ont comparé les estimations de solde budgétaire structurel de la Commission à leurs propres estimations et obtiennent de grandes différences20. Par exemple, pour la Belgique en 2014, alors que la Commission estimait notre déficit budgétaire structurel à 2,5 %, les estimations alternatives arrivent à un excédent budgétaire de 1,8 %. La différence entre les deux estimations est de 4,3 points de PIB, gigantesque en termes de politique budgétaire. Ce débat est d’autant plus d’actualité que le solde budgétaire structurel s’est fortement détérioré entre 2019 et 2020 selon les dernières estimations de la Commission. Cette détérioration s’explique certainement en partie par des erreurs d’estimation, qui, par leur caractère procyclique, induisent un impact négatif de l’actuelle crise économique sur le PIB potentiel.

Ouvrir la boîte noire des modèles budgétaires

Notre article est une invitation à repolitiser le débat budgétaire jusque dans ses aspects techniques. La gouvernance économique européenne confisque celui-ci en le court-circuitant par de multiples règles, matrices, modèles. C’est ce que démontre le modèle d’output gap. Loin d’être un simple dispositif scientifique, il est « un véhicule potentiel de convictions politiques et permet dès lors à certains acteurs […] d’exercer un pouvoir dans la prise de décision politique »21. Il favorise l’austérité budgétaire tout en réduisant, grâce à son opacité technique, le risque qu’elle soit contestée politiquement. La crise de 2010-2013 et les erreurs liées aux modèles auraient dû provoquer une remise en question du modèle d’output gap. Pourtant, il continue de fonctionner et d’influencer au moyen des estimations qu’il produit les décisions budgétaires de nos gouvernements. Un pluralisme du débat budgétaire ne pourra être reconstruit sans remettre en question le modèle d’output gap22 et, plus généralement, la vision néoclassique et néolibérale qui l’inspire.